PE是怎么算出来的啊

的有关信息介绍如下:PE是指股票的市盈率,股票市场上,市盈率通常用来判断一只股票的估值高低。

一.动态市盈率,是随着股票市场价格不断变动的指标。取每个交易日3点收盘后的收盘价作为计算的第一个数据。万科A在上周五收盘价位7.27元.

二.取股票最新的每股收益为计算的第二个数据。在相关个股界面按F10,找到盈利预测。万科A最新的每股收益为1.37元。

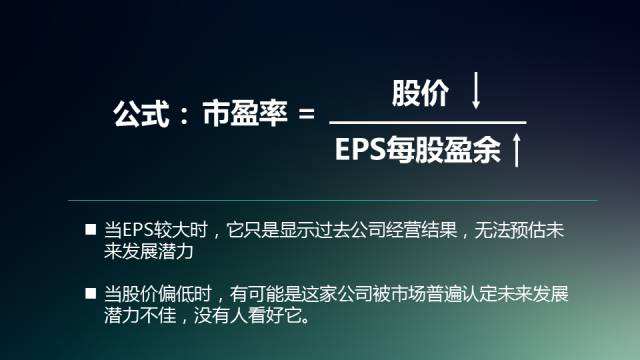

三.计算,动态市盈率(PE)=每股价格/每股收益。万科A的动态PE=7.27/1.37=5.306,四舍五入后为5.31.

市盈率是个人投资者用得最多的一个估值指标,机构投资者也常常拿市盈率来说事,遍观诸多券商的研报,几乎少不了对于每股收益的预测,从而得出市盈率估值。也许是用得太多了,使投资者习惯了用它去评估一家企业,这是隐藏着很大风险的。

第一,市盈率是和收益直接对应的,收益越高,市盈率越低,而企业的收益是不稳定的。对于业绩非常稳定的企业来说,用当前市盈率来评估是简单易行的,而对于业绩不稳定的企业来说,当前市盈率是极不可靠的,当前的很低的市盈率也未必代表低估,相反,很高的当前市盈率也未必代表是高估的;

第二,对于一个面临重大事项的企业来说,用当前市盈率或者历史平均市盈率来估值都是不可行的,而应当结合重大事件的影响程度而确定,或者是重大事件的确定性而定;

第三,有些行业的市盈率注定是比较高的,比如,医药行业因为拥有更为稳定增长的盈利预期,整个行业的市盈率估值都会比金融地产这两个行业的高,而高科技类的企业则更甚;

第四,具有某种爆发性增长潜力的行业或者企业来说,通常意义的市盈率估值也是不可滥用的。

第五,对于一个当前业绩极度高速增长的企业而出现的低市盈率现象同样也是要警惕的,可以说,对于绝大部分企业来说,维持一个超过30%的增长率都是极其困难的,由此,对于那些业绩增长数倍的而导致的当前市盈率低得诱人的现象,是不是该多一点点冷静呢?聪明的投资者会多多考虑的;

第六,对于没有重组预期或者其他重大事件影响的企业来说,采用历史10年以上的平均市盈率法来评估是个简单有效的方法,但同样不可对此市盈率抱以太多的希望;

第七,对于一些具有很大的潜在资产重估提升价值的企业来说,市盈率法也是不太可行的,资产重估可以实现企业资产价值的大幅提升或者大幅降价;

第八,对于很多公用事业的企业来说,比如铁路、公路,普遍都会处于一个比较低的市盈率估值状态,因为这些企业的成长性不佳,如果投资者以公用事业的低市盈率去比较科技类股的高市盈率是不合适的,跨行业比较是一个不小的误区;

第九,对于暂时陷入亏损状态的企业,也是不适合于用市盈率也评估的,而更多的是考虑其亏损状况的持续时间或是否会变好、恶化等问题。

市盈率-百度百科